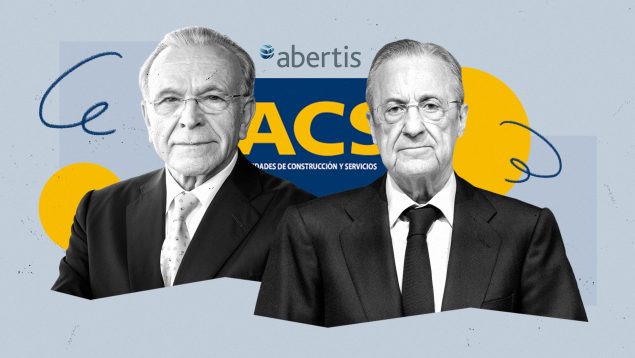

Isidro Fainé y Florentino Pérez volverán a ser socios en ACS tras su colaboración en Abertis

La compra del 9,4% de ACS por parte de Criteria, el holding empresarial de La Caixa, supone que Isidro Fainé y Florentino Pérez volverán a ser socios después de la fructífera experiencia de ambos en la concesionaria de autopistas Abertis, donde la constructora mantiene el 50% del capital.

Ambos magnates tienen muy buena sintonía desde que en 2002 se pusieron de acuerdo, a propuesta de Pérez, para fundar conjuntamente Abertis mediante la fusión las antiguas Acesa y Áurea. Juntos la convirtieron en los años posteriores en una de las mayores concesionarias de infraestructuras de Europa. Y estuvieron a punto de liderar el ranking con un intento de fusión con la italiana Autostrade en 2006 que finalmente no fructificó.

La aventura conjunta duró hasta 2018, cuando se produjo una guerra de opas entre ACS y Atlantia, el holding de la familia Benetton. Finalmente, esta batalla se cerró con un acuerdo para lanzar una opa conjunta y repartirse el capital al 50%.

En dicha oferta, Criteria vendió el 18,4% que poseía en Abertis por unos 3.300 millones de euros, con lo que la experiencia con Florentino Pérez no pudo ser más fructífera para Fainé. De aquellos años en que ambos compartieron vicepresidencia en la concesionaria surgió una muy buena relación entre los dos que ahora se refuerza con la entrada en ACS.

De hecho, Criteria volverá a ser accionista de Abertis de forma indirecta con la operación anunciada este viernes. ACS equilibró el reparto de poder con Atlantia (ahora llamada Mundys) el año pasado e integró en Abertis la concesión de la autoipsta SH-288 de Houston (Estados Unidos), propiedad de la constructora.

Tras la compra del citado 9,4% del capital, Criteria se convertirá en el segundo mayor accionista de ACS por detrás del propio Pérez, que controla el 13,5%, y propondrá a su consejo de administración el nombramiento del propio Isidro Fainé como consejero dominical.

Por detrás de ellos se sitúa Société Générale con un 6,26% y los fondos de inversión de BlackRock (5,27%%) y de Vanguard (3,4%). Las sociedades vinculadas a Alberto Cortina y Alberto Alcocer (los Albertos) controlan alrededor del 4% del accionariado de ACS.

Posiciones de Criteria

Criteria asegura que esta operación se enmarca en su política de inversión, que persigue seleccionar «empresas líderes en sectores altamente atractivos, con capacidad de crecimiento y generación de valor».

Criteria también tiene previsto solicitar un segundo consejero en Telefónica cuando alcance el 10% del capital, para igualar la presencia de la SEPI y de la saudí STC en el órgano de gobierno de la operadora que preside José María Álvarez-Pallete, como adelanta OKDIARIO este viernes.

Actualmente, además de su participación del 31,9% en CaixaBank, Criteria controla el 26,7% de Naturgy, el 4,3% de Cellnex, el 5,007% de Telefónica, el 3% de la socimi Colonial, el 99,5% de los aparcamientos Saba y el 15% de Aguas de Barcelona. En el plano internacional, tiene un 19,2% de Bank of East Asia y el 9,1% del grupo financiero mexicano Inbursa.

A 31 de diciembre de 2023, el valor total bruto de todos sus activos ascendía a 26.500 millones de euros, el 86% de ellos con elevada liquidez. El 42% se concentra en renta variable cotizada relacionada con la banca y otro 42% en cotizadas del ámbito industrial o los servicios, mientras que un 10% se enfoca al negocio inmobiliario.

«La entrada como accionista en ACS contribuye, asimismo, a que CriteriaCaixa siga fortaleciendo la estructura del patrimonio de la Fundación la Caixa, con el objetivo de generar los recursos económicos necesarios que permitan que su acción social siga contribuyendo año tras año al desarrollo de una sociedad que dé más oportunidades a quienes más lo necesitan», argumenta Criteria.